Ключевой целью финансового анализа является получение определенного числа основных параметров, дающих объективную и обоснованную характеристику финансового состояния предприятия.

Аналитика и управляющего (финансового менеджера) интересует как текущее финансовое положение предприятия (на месяц, квартал, год), так и его прогноз на более отдаленную перспективу.

Альтернативность целей финансового анализа определяют не только его временные границы. Она зависит также от целей, которые ставят перед собой пользователи финансовой информации.

Цели исследования достигаются в результате решения ряда аналитических задач:

- предварительный обзор бухгалтерской отчетности;

- характеристика имущества предприятия: внеоборотных и оборотных активов;

- оценка финансовой устойчивости;

- характеристика источников средств: собственных и заемных;

- анализ прибыли и рентабельности;

- разработка мероприятий по улучшению финансово-хозяйственной деятельности предприятия.

Данные задачи выражают конкретные цели анализа с учетом организационных, технических и методических возможностей его осуществления. Основными факторами, в конечном счете, являются объем и качество аналитической информации.

Анализ финансового состояния ГУП РО «Шолоховское ДРСУ» будет начат с обзора финансовой отчетности за период с 2012 года по 2014 год, представленной в приложении Б-В. В первую очередь, будут рассмотрены балансы исследуемого предприятия и построен сравнительный аналитический баланс, данные будут представлены в таблице 2.2

Сравнительный аналитический баланс можно получить из исходного баланса путем сложения однородных по своему составу и экономическому содержанию статей баланса и дополнения его показателями структуры, динамики и структурной динамики. Аналитический баланс охватывает много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс включает показатели как горизонтального, так и вертикального анализа.

Из данных таблицы 2.2 следует, что за отчетный период имущество предприятия увеличилось на 610 тыс. руб. или на 2%. Данное увеличение произошло в основном за счет увеличения внеоборотных активов на 3%, и оборотных на 1%, так статья запасы увеличилась на 1286 тыс. руб. или на 11%; дебиторская задолженность увеличилась на 350 тыс. руб., или на 7%, а вот сумма денежных средств и финансовых вложений снизилась на 1507 тыс. руб. или на 8%.

Таблица 2.2 - Аналитическая таблица оценки динамики изменений статей бухгалтерского баланса ГУП РО «Шолоховское ДРСУ»

| Наименование показателя | 2012г. Тыс. руб. | 2013г. Тыс. руб. | 2014г. Тыс. руб. | Абсолютное отклонение тыс. руб., +/- | Темп роста, 2014/2012 | ||

| 2013/ | 2014/ | 2014/ | % | ||||

| Имущество предприятия (валюта баланса) | +808 | -198 | +610 | ||||

| Иммобилизованные активы (внеоборотные активы) | +1655 | -1337 | +318 | ||||

| Мобильные активы | -847 | +1139 | +292 | ||||

| В том числе: | |||||||

| Запасы | +4482 | -3196 | +1286 | ||||

| Дебиторская задолженность | -2122 | +2472 | +350 | ||||

| Денежные средства и краткосрочные финансовые вложения | -3416 | +1909 | -1507 | ||||

| Прочие активы | +209 | -46 | +163 | ||||

| Собственный капитал | -360 | -973 | -1333 | ||||

| Заемный капитал | +1168 | +775 | +1943 | ||||

| В том числе: долгосрочные обязательства | -5 | -15 | -20 | ||||

| Кредиторская задолженность | +354 | +672 | +1026 | ||||

| Оценочные обязательства | +819 | +118 | +937 |

В то же время прочие активы увеличились на 163 тыс. руб., что составляет 152% от величины на 2012 год. В целом, даже не значительный рост валюты баланса всего 2%, характеризует деятельность ГУП РО «Шолоховское ДРСУ» с положительной стороны.

Пассивная часть баланса увеличилась за счет роста заемного капитала на 1943 тыс. руб., или на 29%, а в частности за счет кредиторской задолженности. Это негативная тенденция в деятельности ГУП РО «Шолоховское ДРСУ».

Удельный вес собственных средств довольно значительный в структуре баланса на начало периода составляет 85%; к концу периода произошло снижение их доли до 82%.

Заемный капитал занимает незначительную долю в источниках средств, состоит в основном из краткосрочных обязательств, т.е. кредиторской задолженности, которая к концу 2014г. увеличивается на 21%.

Таким образом, на основании проведенного предварительного обзора балансов ГУП Рот «Шолоховское ДРСУ» за 2012-2014 год, можно сделать вывод о эффективной работе предприятия, но снижение доли собственного капитала в источниках средств, говорит о снижении финансовой устойчивости.

Далее необходимо провести анализ структуры балансов ГУП РО «Шолоховское ДРСУ», данные будут представлены в таблицах 2.3 и 2.4.

В процессе анализа активов, в первую очередь следует изучить изменения в структуре и дать им оценку.

Таблица 2.3 - Структура имущества ГУП РО «Шолоховское ДРСУ»

| Показатели | 2012 г. | 2013 г. | 2014 г. | Абсолютное отклонение | ||

| 2013г. к 2012г. | 2014г. к | |||||

| 2013г. | 2012г. | |||||

| 1. Стоимость имущества, тыс. руб. (стр.1600) | +808 | -198 | +610 | |||

| 2. Внеоборотные активы, тыс. руб. (стр. 1100) | +1655 | -1337 | +318 | |||

| в% к имуществу | +3 | -2 | +1 | |||

| 3. Оборотные активы, тыс. руб. (стр.1200) | -847 | +1139 | +292 | |||

| в% к имуществу | -3 | +2 | -1 |

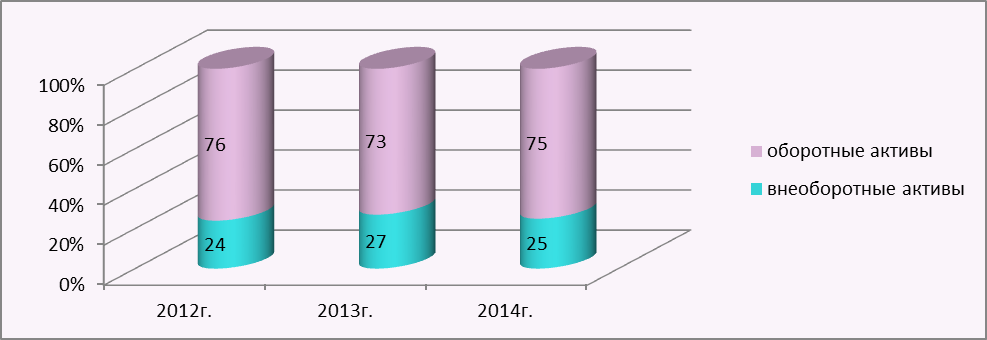

Данные таблицы будут представлены графически на рисунке 2

Рисунок 2 - Структура активов ГУП РО «Шолоховское ДРСУ»

Из анализа структуры активов, таблица 2.3, следует, что в структуре имущества, 25% - занимают внеоборотные активы. Доля оборотных активов в целом в структуре имущества колеблется в районе 75%, что позволяет сделать вывод о стабильной структуре имущества предприятия за исследуемый период, таким образом баланс предприятия не имеет «тяжелой» структуры.

Таблица 2.4 - Структура источников средств ГУП РО «Шолоховское ДРСУ»

| Показатели | 2012 г. | 2013 г. | 2014 г. | Абсолютное отклонение +,- | ||

| 2013г. к 2012г. | 2014г. к | |||||

| 2013г. | 2012г. | |||||

| 1. Капитал и резервы, тыс. руб. (стр. 1300) | -360 | -973 | -1333 | |||

| В % к балансу | -2 | -1 | -3 | |||

| 2 Долгосрочные обязательства, тыс. руб. (стр. 1400) | -5 | -15 | -20 | |||

| В % к балансу | 0,5 | 0,5 | 0,5 | - | - | - |

| 3. Краткосрочные обязательства тыс. руб. (стр. 1500) | +1168 | +775 | +1943 | |||

| в% к балансу | 14,5 | 16,5 | 17,5 | +2 | +1 | +3 |

| Баланс (стр. 1700) | +808 | -198 | +610 |

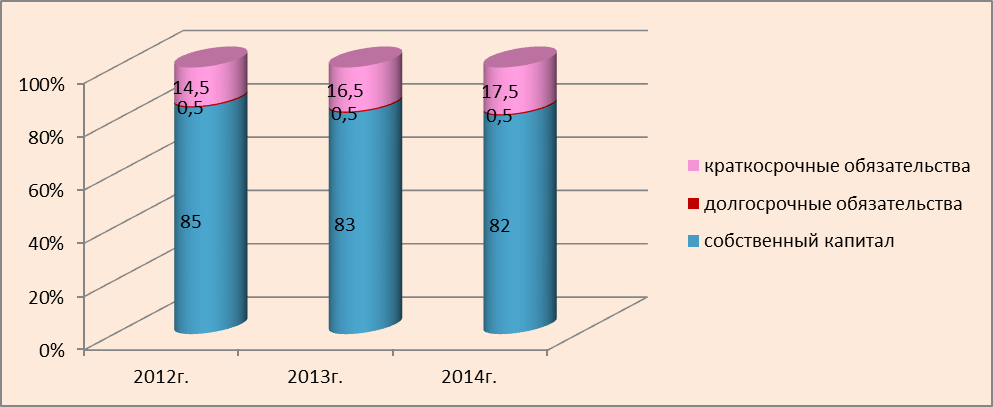

Данные таблицы 2.4 будут представлены графически на рисунке 3

Рисунок 3 - Структура источников средств ГУП РО «Шолоховское ДРСУ»

Собственный капитал предприятия в структуре источников средств занимает наибольшую величину, в 2012 году – 85%, в 2014 году – 82%. Долгосрочные обязательства у предприятия составляют незначительную величину в 2012г. – 181 тыс. руб., в 2014г. – 161 тыс. руб., а в структуре источников средств около 1%. Краткосрочные обязательства, имеют тенденцию повышения в 2014г. на 1943 тыс. руб. или на 3% в структуре, по отношению к 2012г., что способствовало снижению финансовой устойчивости предприятия. За анализируемый период, в структуре источников средств предприятия произошла отрицательная перегруппировка, снизилась доля собственного капитала в составе источников на 3%, соответственно увеличилась доля заемных на 3%.

Далее будет проведен анализ ликвидности и платежеспособности ГУП РО «Шолоховское ДРСУ».

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Анализ ликвидности бухгалтерского баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных снизу вверх в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположения в порядке возрастания сроков.[17]

Под ликвидностью какого-либо актива понимают способность его трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течении которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность данного вида активов.

Целью их расчета является необходимость оценить соотношение имеющихся активов, предназначенных как для непосредственной реализации, так и для предварительного их потребления с целью последующей реализации и возмещения вложенных средств и существующих обязательств, которые должны быть погашены предприятием в последующем периоде.

Активу баланса свойственна реализуемость, а пассиву - погашаемость (исчезает после оплаты). От того, насколько обеспеченно соответствие первого и второго свойства, зависит текущая платежеспособность предприятия или его платежеспособность с возможным возбуждением дела о банкротстве. Дело в том, что платежеспособным предприятие может быть признано даже при достаточном превышении статей актива над его обязательствами, если капитал вложен в труднореализуемые активы.

Техническая сторона анализа ликвидности баланса заключается в сопоставлении средств по активу с обязательствами по пассиву. При этом активы должны быть сгруппированы по степени их ликвидности и расположены в порядке убывания ликвидности, а обязательства должны быть сгруппированы по срокам их погашения и расположены в порядке возрастания сроков их уплаты.

Активы предприятия в зависимости от скорости превращения их в деньги делятся на четыре группы:

А1 - наиболее ликвидные активы или средства находящиеся в немедленной готовности. В эту группу входят денежные средства и краткосрочные финансовые вложения:

А2 - быстро реализуемые активы (сейчас деньгами не являются, но могут быть превращены в деньги). В эту группу входят ценные бумаги, депозиты, дебиторская задолженность (товар отгруженный, счета выставленные) и прочие активы.

А3 - медленно реализуемые активы (запасы сырья, незавершенное производство, готовая продукция – нужно помнить о возможном отсутствии спроса). В эту группу включаются «Запасы», кроме строки «Расходы будущих периодов», а из 1 раздела включается строка '' Долгосрочные финансовые вложения»

А4 - трудно реализуемые активы (ОС, незавершенное строительство, другие внеоборотные активы). В эту группу включаются статьи 1 раздела баланса за исключением сроки, включенной в группу «Медленно реализуемые активы»

Активная часть баланса построена по росту или убыванию ликвидности активов.

Обязательства предприятия также группируются в четыре группы и располагаются по степени срочности их оплаты:

П1 - наиболее срочные обязательства. В группу включаются кредиторская задолженность предприятия, что нужно погасить в ближайшие дни, к примеру, выставленные счета, ЗП и прочие пассивы.

П2 - краткосрочные пассивы. В группу включаются краткосрочные кредиты и займы.

П3 - долгосрочные пассивы. В группу входят долгосрочные кредиты и займы.

П4 - постоянная задолженность (собственный капитал). В группу включаются строки 5 раздела баланса плюс строки 1530–1540. В целях сохранения баланса актива и пассива итог этой группы уменьшается на величину строки «Прочие обязательства».

Ликвидность баланса определяется сопоставлением распределенных по степени ликвидности групп активов и групп обязательств, которые необходимо погасить к этому сроку.

Сравнение первой и второй групп активов (наиболее ликвидных активов и быстро реализуемых активов) с первыми двумя группами пассивов (наиболее срочные обязательства и краткосрочные пассивы), показывает текущую ликвидность, т.е. платежеспособность или неплатежеспособность предприятия в ближайшее к моменту проведения анализа время. Сравнение же третьей группы активов и пассивов (медленно реализуемых активов с долгосрочными обязательствами) показывает перспективную ликвидность, т.е. порог платежеспособности предприятия. Соотношение четвертой группы активов и пассивов (А4<П4) говорит о том, что не весь собственный капитал потрачен на трудно реализуемые активы, часть потрачена и на формирование оборотных средств. Это говорит о самостоятельности предприятия.

Для удобства проведения анализа ликвидности баланса и оформления его результатов составляется таблица анализа ликвидности баланса 2.5.

Таблица 2.5 - Соотношение активов и пассивов баланса ГУП РО «ШолоховскоеДРСУ»

| Актив | Пассив | Платежный излишек (+), недостаток (-) | ||||||||

| 2012г. | 2013г. | 2014г. | ||||||||

| А1–наиболее ликвидные активы | П1-наиболее срочные обязательства | +12776 | +9006 | +10243 | ||||||

| А2-быстро реализуемые активы | П2-краткосрочн. пассивы | +4193 | +1461 | +3769 | ||||||

| А3-медленно реализуемые активы | П3-долгосрочные пассивы | +11512 | +15999 | +12818 | ||||||

| А4-труднореализуемые активы | П4-постоянные пассивы | +28481 | +26466 | +26830 |

Исходя из данных таблицы 2.5, можно охарактеризовать ликвидность баланса ГУП РО «Шолоховское ДРСУ» как абсолютную. Сопоставление итогов А1 и П1(сроки до 3-х месяцев) отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение удовлетворяет условию абсолютно ликвидного баланса.

Итоги по второй, третей и четвертой группе активов выполняются и говорят об удовлетворительной структуре балансов ГУП РО «Шолоховское ДРСУ» за 2012-2014 год.

Проводимый по изложенной схеме анализ ликвидности баланса является приближенным. Более детальным является анализ платежеспособности при помощи финансовых коэффициентов, который будет проведен в таблице 2.6.

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учета ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают платежеспособность по коэффициенту текущей ликвидности.

Исходя из данных баланса на ГУП РО «Шолоховское ДРСУ» коэффициенты, характеризующие платежеспособность, имеют следующие значения (см. таблицу 2.6).

Таблица 2.6 - Показатели ликвидности ГУП РО «Шолоховское ДРСУ»

| Название показателя | 2012г | 2013г | 2014г | Динамика +,- | ||

| 2013 к 2012 | 2014к 2013 | 2014 к 2012 | ||||

| Коэффициент абсолютной ликвидности | 2,6 | 1,8 | 1,8 | -0,8 | - | -0,8 |

| Коэффициент промежуточного коэффициента покрытия | 1,2 | 0,7 | -0,5 | -0,3 | -0,2 | |

| Коэффициент текущей ликвидности | 5,3 | 4,4 | 4,1 | -0,9 | -0,3 | -1,2 |

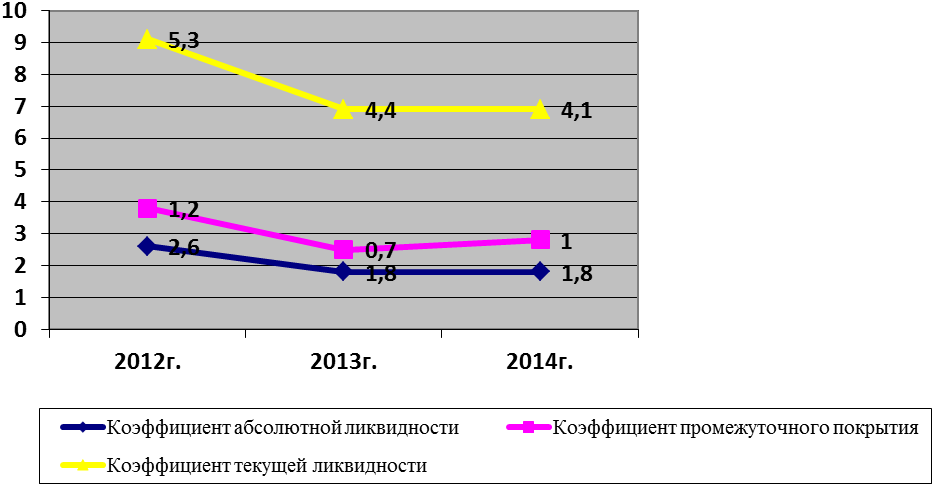

Графически показатели ликвидности будут представлены на рисунке 3.

Рисунок 3 – Динамика показателей ликвидности ГУП РО «Шолоховское ДРСУ».

Коэффициент абсолютной ликвидности на конец 2014 года составил 1,8, при его значении на начало периода 2,6. Это значит, что в 2014 году - 180% краткосрочных обязательств предприятия, может быть немедленно погашено за счет денежных средств и краткосрочных финансовых вложений. Этот показатель практически в 8 раз выше нормативного, значение которого 0,1-0,2, что может вызывать абсолютное доверие к данной организации со стороны поставщиков. Необходимо отметить снижение данного показателя за отчетный период на 0,8 пункта, что является негативным моментом.

Значение промежуточного коэффициента покрытия, нормальным считается значение коэффициента 1.5 - 2.5, с 1,2 в 2012 году, уменьшилось до 1 в 2014 году. Это значит, что за счет дебиторской задолженности, в случае ее выплаты, ГУП РО «Шолоховское ДРСУ», в 2012 году могло погасить 120% кредиторской задолженности, а в 2014 году сможет погасить 100% кредиторской задолженности.

Общий текущий коэффициент покрытия снизился за анализируемый период с 5,3 в 2012 году, и составил на конец2014 года 4,1 (при норме>2).

Таким образом, все показатели, характеризующие платежеспособность предприятия на ГУП РО «Шолоховское ДРСУ» находятся на уровне выше нормы, при этом наблюдается их незначительное снижение. В целом вывод о платежеспособности можно сделать по общему коэффициенту ликвидности, что предприятие платежеспособное.

Далее, перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путем сопоставления ее показателей за несколько хронологических периодов по анализируемому предприятию. Деловая активность предприятия изменяется с помощью системы количественных и качественных критериев.

Качественные критерии - широта рынков сбыта (внутренних и внешних), деловая репутация предприятия, его конкурентоспособность, наличие постоянных поставщиков и покупателей готовой продукции (услуг) и др. Данные критерии целесообразно сопоставлять с аналогичными параметрами конкурентов, действующих в отрасли или сфере бизнеса.[18]

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. Среди абсолютных показателей необходимо выделить объем продажи готовой продукции, товаров и услуг (оборот), прибыль, величину авансированного капитала (активов).

Относительные показатели деловой активности характеризуют эффективность использования ресурсов (имущества) предприятия. Их можно представить в виде системы финансовых коэффициентов - показателей оборачиваемости.

Рассчитанные показатели оборачиваемости средств ГУП РО «Шолоховское ДРСУ» приведены в таблице 2.7.

Таблица 2.7 – Показатели оборачиваемости средств ГУП РО «Шолоховское ДРСУ»

| Показатели | 2012г. | 2013г. | 2014г. | Изменение +,- | ||

| 2013г. к 2012г. | 2014г. к 2013г. | 2014г. к 2012г. | ||||

| Выручка от реализации без НДС, тыс. руб. | +62412 | +21976 | +84388 | |||

| Себестоимость работ, услуг | +63347 | +23079 | +86426 | |||

| Средняя стоимость материальных оборотных средств, тыс. руб. | -846 | +643 | -203 | |||

| Средняя дебиторская задолженность, тыс. руб. | -1337 | -310 | -1162 | |||

| Средняя стоимость кредиторской задолженности, руб. | +902 | +513 | +1415 | |||

| Средняя стоимость собственного капитала тыс. руб. | -932 | -666 | -1598 | |||

| Коэффициент оборачиваемости материальных оборотных средств. | +5 | +1 | +6 | |||

| Время оборота матер. Обор. Средств, дни | -27 | -3 | -30 | |||

| Коэффициент оборачиваемости собственного капитала | 2,3 | 3,9 | 4,5 | +1,6 | +0,6 | +2,2 |

| Время оборота собственного капитала, дни | -65 | -12 | -77 | |||

| Коэффициент оборачиваемости дебиторской задолженности | 15,6 | 33,8 | 37,2 | +18,2 | +3,4 | +21,6 |

| Время оборота дебиторской задолженности, дней | -12 | -1 | -13 | |||

| Коэффициент оборачиваемости кредиторской задолженности | 31,7 | +9 | +0,7 | +9,7 | ||

| Время оборота кредиторской задолженности, дней. | -4 | -1 | -5 |

Коэффициент оборачиваемости материальных запасов рассчитывается по формуле 17:

Коэффициент оборачиваемости запасов и затрат (Комз) = С/ ССЗ (17)

Где:

С – себестоимость произведенной продукции, работ услуг;

ССЗ – средняя себестоимость запасов

Показатель отражает оборачиваемость запасов предприятия за анализируемый период.

Комз 2012г. = 86840 / 14780 = 6 оборотов

Комз 2013г. = 150187 / 13934 = 11 оборотов

Комз 2014г. = 173266 / 14577 = 12 оборотов

Время оборачиваемости запасов (Воз) предприятия рассчитывается по формуле 18:

Воз = Длительность отчетного периода (90, 180, 270 и 360 дней) / Комз (18)

Воз 2012г. = 360 / 6 = 60 дней

Воз 2013г. = 360 / 11 = 33 дней

Воз 2014г. = 360 / 12 = 30 дней

Коэффициент оборачиваемости дебиторской задолженности (Кодз) показывает скорость оборота дебиторской задолженности, измеряет скорость погашения дебиторской задолженности организации, насколько быстро предприятие получает оплату за проданные товары (работы, услуги) от своих покупателей, рассчитывается по формуле 19:

Кодз = В/ ССДЗ (19)

Где:

В – выручка

ССДЗ – Средняя стоимость дебиторской задолженности

Кодз 2012г. = 91801 / 5902 = 15,6 оборота

Кодз 2013г. = 154213 / 4565 = 33,8 оборота

Кодз 2014г. = 176189 / 4740 = 37,2 оборота

Время оборачиваемости дебиторской задолженности (Водз) предприятия рассчитывается по формуле 20:

Водз (в днях) = Длительность отчетного периода (90, 180, 270 и 360 дней) / Кодз (20)

Водз 2012г. = 360 / 15,6 = 23 дней

Водз 2013г. = 360 / 33,8 = 11 дней

Водз 2014г. = 360 / 37,2 = 10 дней

Коэффициент оборачиваемости собственного капитала (Коск) показывает скорость оборота собственного капитала или активность средств, которыми рискуют акционеры, рассчитывается по формуле 21:

Коск = В / СВСК (21)

Где:

В – выручка;

СВСК - Средняя величина собственного капитала.

Коск 2012г. = 91801 / 40444 = 2,3 оборота

Коск 2013г. = 154213 / 39512 = 3,9 оборота

Коск 2014г. = 176189 / 38846 = 4,5 оборота

Время оборачиваемости собственного капитала предприятия (Воск) предприятия рассчитывается по формуле 22:

Воск (в днях) = Длительность отчетного периода (90, 180, 270 и 360 дней) / Коск (22)

Воск 2012г. = 360 / 2,3 = 157 дней

Воск 2013г. = 360 / 3,9 = 92 дня

Воск 2014г. = 360 / 4,5 = 80 дней

Коэффициент оборачиваемости кредиторской задолженности (Кокз) показывает, сколько раз (обычно, за год) предприятие оплачивает среднюю величину своей кредиторской задолженности, иными словами коэффициент показывает расширение или снижение коммерческого кредита, предоставляемого предприятию, рассчитывается по формуле 23:

Кокз = В / СВКЗ (23)

Где:

В – выручка

СВКЗ - Среднегодовая величина кредиторской задолженности

Кокз 2012г. = 91801 / 4148 = 22 оборота

Кокз 2013г. = 154213 / 5050 = 31 оборота

Кокз 2014г. = 176189 / 5563 = 31,7 оборота

Время оборачиваемости кредиторской задолженности (Вокз) предприятия рассчитывается по формуле 24:

Вокз (в днях) = Длительность отчетного периода (90, 180, 270 и 360 дней) / Кокз (24)

Вокз 2012г. = 360 / 22 = 16 дней

Вокз 2013г. = 360 / 31 = 12 дней

Вокз 2014г. = 360 / 31,7 = 11 дней

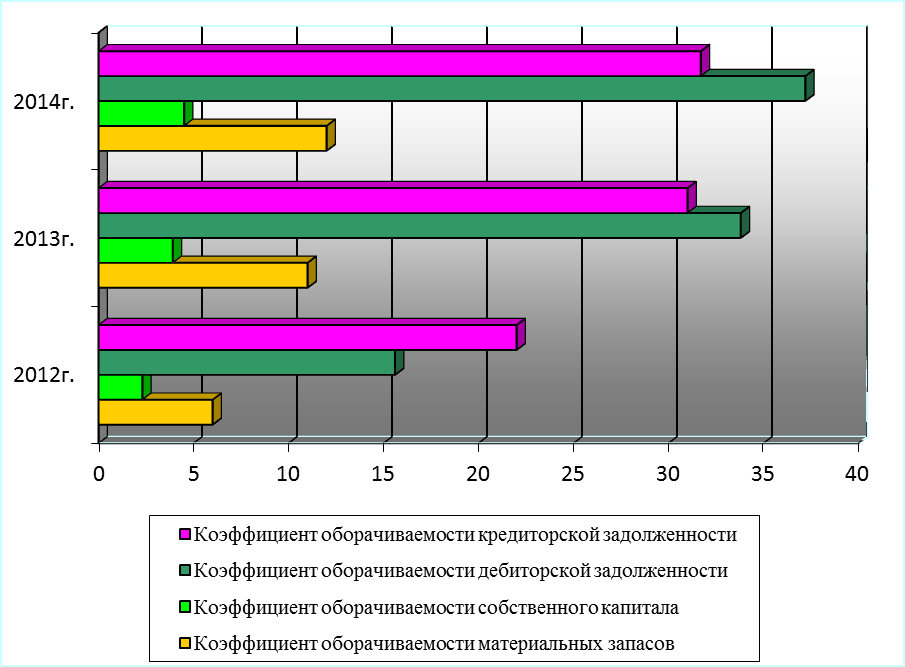

Графически показатели оборачиваемости в оборотах будут представлены на рисунке 4.

Рисунок 4 - Показатели оборачиваемости средств ГУП РО «Шолоховское ДРСУ» в оборотах.

Из данных таблицы 2.7 и рисунка 4, видно, что произошло повышение оборачиваемости всех приведенных показателей.

Оборачиваемость материальных средств увеличилась на 5,9 оборотов и сократилось время оборота на 28 дней. Оборачиваемость дебиторской задолженности в 2014 году увеличилась по сравнению с 2012 годом на 21,6 оборотов, таким образом погашение дебиторской задолженности происходило более высокими темпами. Время оборота дебиторской задолженности составляет 23 дней в 2012г. и 10 дней в 2014 году.

Оборачиваемость собственного капитала предприятия в 2012 году составляло 2,3 оборота, в 2014 году составило 4,5 оборота. Время оборота собственного капитала предприятия сократилось с 157 дней в 2012 году до 80 дней в 2014 году.

Оборачиваемость кредиторской задолженности так же увеличилась с 22 оборотов в 2012 году, до 31,7 оборота в 2014 году, срок ее погашения сократился с 16 дней в 2012 году до 11 дней в 2014 году. Это говорит о том, что кредиторская задолженность погашается достаточно быстро.

Таким образом можно сделать вывод о повышении деловой активности ГУП РО «Шолоховское ДРСУ» в 2014г., относительно 2012г.

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов - за счет заемных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость - это определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определенного состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств, для покрытия вложения капитала в основные фонды или производственные запасы позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности. Финансовую устойчивость оценивают, опираясь на абсолютные и относительные показатели.

Абсолютные показатели - состояние финансовых запасов, а также источники, покрывающие их.

В процессе работы предприятия его запасы постоянно пополняются путем использования оборотных и заемных средства (различные кредиты и займы). Для того чтобы узнать источники, формирующие запасы, нужно располагать информацией о наличии собственных денег у предприятия, о наличии источников, из которых предприятие берет заемные средства. Следует принимать во внимание размер основных источников, из которых формируются запасы (собственные источники финансирования, недостатки или излишки оборотных средств, величину этих источников покрытия).

Проанализируем финансовую устойчивость ГУП РО «Шолоховское ДРСУ» с помощью абсолютных показателей.

Рассчитанные показатели приведены в таблице 2.8.

С помощью показателей представленных в таблице 2.8, определяется трехкомпонентный показатель типа финансовой ситуации

Возможно выделение 4х типов финансовых ситуаций:

- Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс³О;Фт³О;Фо³0; т.е. S={1,1,1};

- Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

- Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фс<0; Фт<0;Фо³0;т.е. S={0,0,1};

- Кризисное финансовое состояние, при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс<0; Фт<0;Фо<0; т.е. S={0,0,0}.

Таблица 2.8 - Определение типа финансового состояния ГУП РО «Шолоховское ДРСУ»

| Показатели | 2012г. | 2013г. | 2014г. |

| Общая величина запасов и затрат (ЗЗ) | |||

| Наличие собственных оборотных средств (СОС) | |||

| Функционирующий капитал (КФ) | |||

| Общая величина источников (ВИ) | |||

| 1.Излишек (+) или недостаток (-) СОС (Фс= СОС-ЗЗ) | +16788 | +10291 | +13851 |

| 2.Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников (Фт=КФ-33) | +16969 | +10467 | +14012 |

| 3.Излишек (+) или недостаток (-) общей величины основных источников (Фо=ВИ-ЗЗ) | +16969 | +10467 | +14012 |

| Трехкомпонентный показатель типа финансовой ситуации | (1,1,1) | (1,1,1) | (1,1,1) |

В 2012г. ГУП РО «Шолоховское ДРСУ» относится к абсолютному типу устойчивости, так как запасы и затраты намного меньше источников, предназначенных для их финансирования.

По состоянию на конец 2014г., по сравнению с 2012г. финансовое положение на предприятии не изменилось. Финансовая устойчивость также оценивается как абсолютная.

ГУП РО Шолоховское ДРСУ относится к первому классу финансовой устойчивости. Предприятие имеет отличное финансовое состояние.

Исходя из целей, поставленных в данной работе, более приемлемо использовать для анализа финансовой устойчивости ГУП РО «Шолоховское ДРСУ» относительные показатели.

Для полной оценки финансовой устойчивости ГУП РО «Шолоховское ДРСУ» будут рассчитаны следующие финансовые коэффициенты:

Коэффициент автономии, показывает в какой доле активы предприятия финансируются за счет собственных источников средств. Противоположным этому показателю является коэффициент финансовой зависимости.

Эти коэффициенты, взятые вместе, характеризуют структуру капитала, а также претензии кредиторов относительно имущества предприятия. Поэтому снижение уровня первого и соответственно рост второго коэффициента свидетельствует о повышении финансового риска организации. Допустимые значения этих коэффициентов в разных сферах деятельности неоднозначны, что, прежде всего, зависит от возможностей отдельных предприятий формировать достаточный объем денежных средств, для обслуживания кредиторов.

Модификацией рассмотренных показателей является коэффициент финансового рычага. Коэффициент финансового рычага показывает, сколько заемных средств привлекается на рубль собственного капитала организации и чаще всего используется для обоснования управленческих решений по оптимизации структуры источников средств с целью получения дополнительной прибыли, направляемой на прирост собственного капитала.

Для характеристики обеспеченности активов долгосрочными источниками финансирования рассчитывается коэффициент финансовой устойчивости. Значение коэффициента должно быть достаточно высоким, так как финансовое состояние предприятия будет считаться устойчивым, если за счет долгосрочных источников полностью покрываются вложения во внеоборотные активы и оборотные активы, относящиеся к третьему классу ликвидности.

Финансовую устойчивость можно считать одним из самых важных показателей стабильности организации. О финансовой устойчивости можно говорить, если уровень доходов организации превышает уровень ее расходов. Если организация в состоянии свободно распоряжаться своими деньгами, эффективно их использовать, если у нее имеется налаженный механизм постоянного производства и продажи услуг или товаров, то можно считать такую организацию финансово устойчивой. Относительные коэффициенты финансовой устойчивости будут представлены в таблице 2.9.

Таблица 2.9 - Коэффициенты финансовой устойчивости ГУП РО «Шолоховское ДРСУ»

| Название показателя | 2012г | 2013г | 2014г | Динамика +,- | ||

| 2013 к 2012 | 2014к 2013 | 2014 к 2012 | ||||

| Коэффициент автономии | 0,85 | 0,83 | 0,82 | -0,02 | -0,01 | -0,03 |

| Коэффициент финансовой зависимости | 0,15 | 0,17 | 0,18 | +0,02 | +0,01 | +0,03 |

| Коэффициент финансового рычага | 0,17 | 0,2 | 0,2 | +0,03 | - | +0,03 |

| Коэффициент финансовой устойчивости | 0,86 | 0,84 | 0,83 | -0,02 | -0,01 | -0,03 |

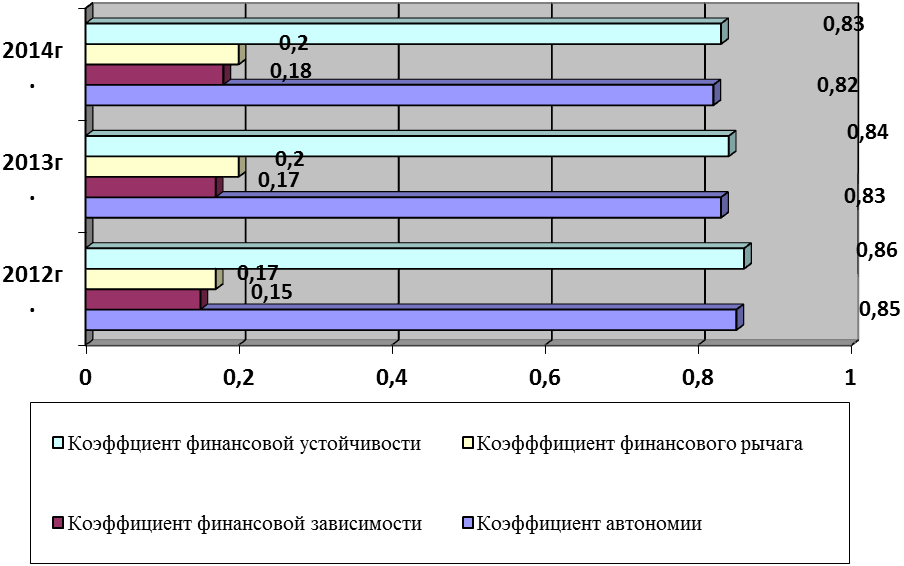

Графически относительные показатели финансовой устойчивости, будут представлены на рисунке 5.

Рисунок 5 - Относительные показатели финансовой устойчивости ГУП РО «Шолоховское ДРСУ».

Из данных таблицы 2.9 и рисунка 5, можно сделать выводы о состоянии каждого коэффициента и о финансовой устойчивости предприятия в целом.

Коэффициент автономии (независимости) ГУП РО «Шолоховское ДРСУ» на конец2014 года составляет 0,82, что свидетельствует о том, что предприятие за счет собственных источников средств финансирует 82% активов. За анализируемый период динамика данного показателя отрицательная, поэтому можно делать вывод о снижении финансовой устойчивости предприятия.

Коэффициент финансовой зависимости предприятия от заемных источников, растет, так в 2012 году он составлял 0,15, то в 2014 году составил 0,18. Таким образом снижение уровня коэффициента автономии и соответственно рост коэффициента финансовой зависимости свидетельствует о повышении финансового риска ГУП РО «Шолоховское ДРСУ».

Коэффициент финансового рычага, за анализируемый период увеличился, так в 2012 году он составлял 0,17, то в 2014 году составил 0,2, это значит, что предприятие увеличило количество заемных средств привлекаемых на рубль собственного капитала.

Коэффициент финансовой устойчивости также имеет тенденцию снижения весь анализируемый период, что позволяет сделать вывод о снижении финансовой устойчивости ГУП РО «Шолоховское ДРСУ».

Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Основные показатели рентабельности можно объединить в следующие группы:

- Рентабельность продаж;

- Рентабельность производственных фондов;

- Рентабельность вложений в предприятия.

Расчет данных показателей по ГУП РО «Шолоховское ДРСУ» будет представлен в таблице 2.10

Таблица 2.10 - Показатели рентабельности работ, услуг ГУП РО «Шолоховское ДРСУ»